1. INTRODUCCIÓN

Las cuatro áreas de acción fundamentales sobre las que pivotan las líneas de actuación definidas por la Organización Mundial de la Salud[1] (WHO, 2020) son claras:

- Cambiar la forma de pensar, sentir y actuar con respecto a la edad y envejecimiento;

- Asegurar que las comunidades fomenten las capacidades de las personas mayores;

- Ofrecer una atención integrada y centrada en las personas, y servicios de salud primarios que respondan a las necesidades de las personas mayores; y

- Proporcionar acceso a la atención a largo plazo para las personas mayores que lo necesiten.

Y, ¿cuáles son las acciones que este organismo nos plantea respecto al primer punto, de cambiar la forma de actuar respecto a la edad y el envejecimiento? Pues destacaríamos fundamentalmente tres:

- Adoptar o ratificar disposiciones legislativas dirigidas a prohibir la discriminación por motivos de edad y garantizar que haya mecanismos para su aplicación.

- Modificar o derogar toda ley, política o programa que permita la discriminación directa o indirecta por motivos de edad, en particular en materia de salud, empleo y aprendizaje a lo largo de la vida, y que impida la participación y el acceso de las personas a las prestaciones, y

- Apoyar el desarrollo y la aplicación de programas dirigidos a reducir y eliminar el edadismo en diversos sectores, entre ellos la salud, el empleo y la educación.

Envejecimiento activo y políticas de empleo parecen ir de la mano, por tanto, en las líneas de acción que se plantean para avanzar en sociedades envejecidas sostenibles y, por tanto, parece lógico que la selección de la edad de jubilación pase a ocupar un papel fundamental en el debate, y no solo, por la relevancia que puede tener en la sostenibilidad de los sistemas de pensiones. Quizá ha llegado el momento de combinar no únicamente lo que es económicamente deseable, sino también lo que un grupo poblacional cada vez más grande puede querer desde el punto de vista de su vida profesional, cuando ve posibilidades de extenderla teniendo en cuenta la creciente longevidad a la que se enfrenta. Si el envejecimiento activo contribuye positivamente al bienestar de la persona, y una de las maneras de conseguirlo es potenciando la vida laboral de la persona, hemos de comenzar a pensar en cómo desarrollar un mercado laboral que haga partícipe de forma decidida y valiente a la población senior.

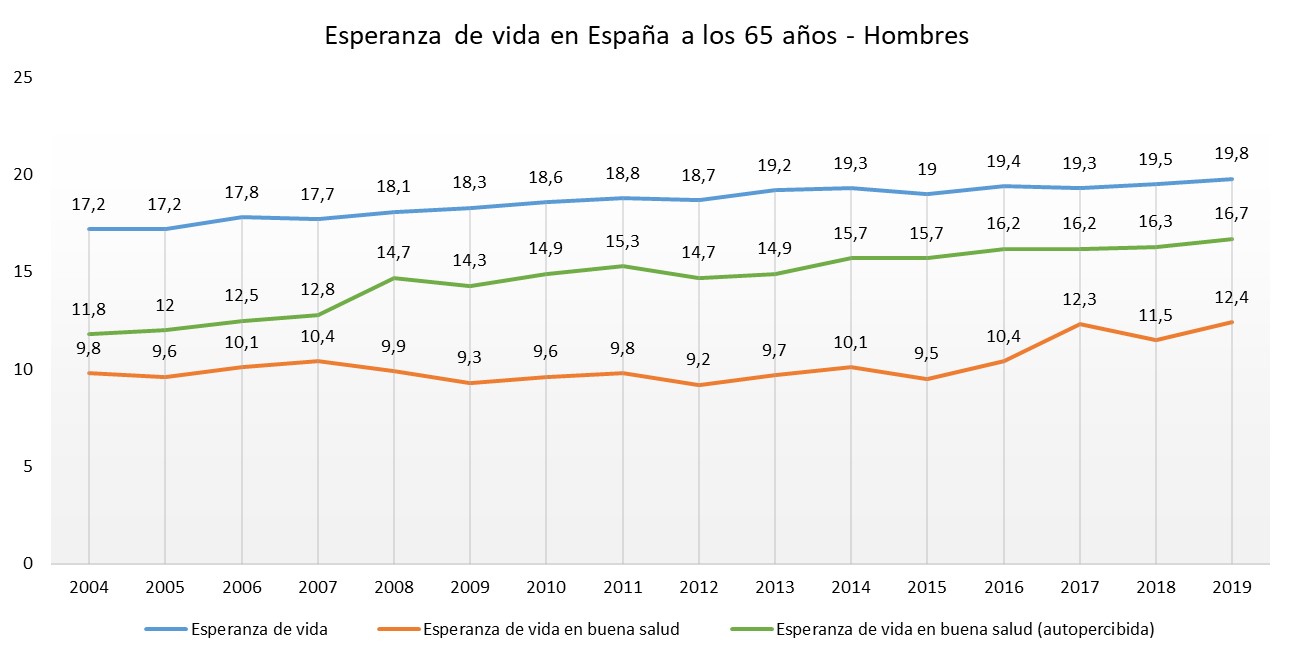

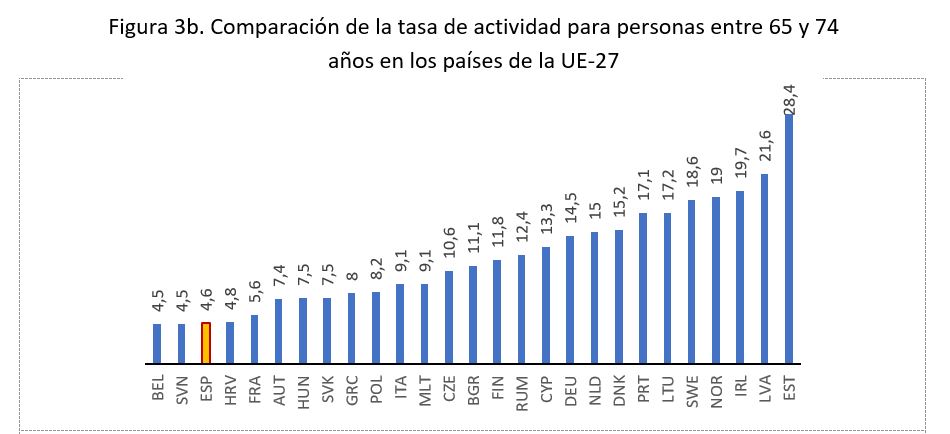

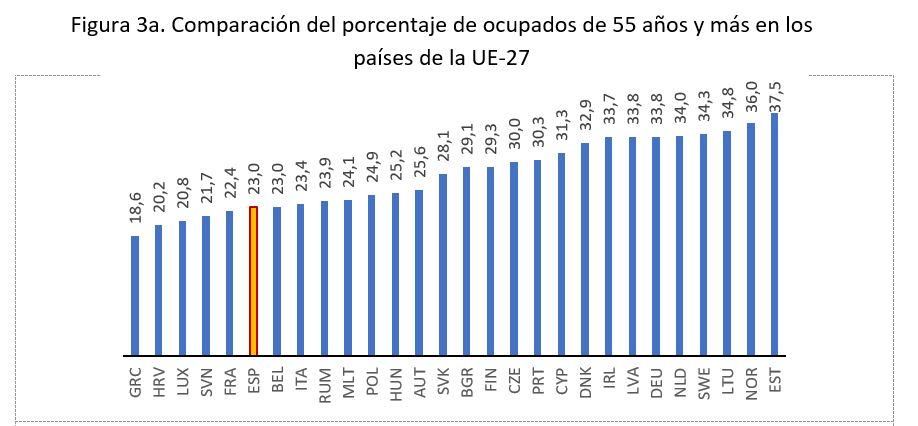

Las personas viven cada vez más tiempo a partir de los 65 años en España, y como vemos en la figura 1, se espera que un número relevante de estos años sea en buena salud (tanto en términos de salud fundamentada en la ausencia de limitaciones de actividad, como en base a la salud autopercibida, que incorpora además el bienestar físico, mental y social). Es por ello que obligar a jubilarse a una persona a una determinada edad puede ser negativo, tanto para el sistema, por las implicaciones en términos de productividad del individuo y movimiento de las altas en pensiones de jubilación, como por sus efectos respecto a lo deseado en términos de envejecimiento activo.

Figura 1. Esperanza de vida a los 65 años, general y en buena salud

Fuente: Elaboración propia en base a Eurostat (2020). Esperanza de vida: número esperado de años de vida a partir de los 65 años. Esperanza de vida en buena salud: Número de años que se espera que una persona viva sin ninguna limitación de actividad. Esperanza de vida en buena salud autopercibida: Número de años que se espera que una persona viva con buena salud autopercibida (percepción de la salud propia de una persona en general, no solo referente a la ausencia de enfermedades o lesiones, sino también al bienestar físico, mental y social. La salud autopercibida expresa una valoración subjetiva por parte de una persona de su salud en general).

2. CAMBIOS EN LAS EDADES LEGALES DE JUBILACIÓN: ÚLTIMAS REFORMAS

La determinación de la edad legal de jubilación en los diferentes países está muy vinculada a los sistemas de pensiones implementados en los mismos, pero en todos ellos se está observando un claro retraso de la misma provocado por la necesidad de adaptarlos a la presión demográfica que se viene produciendo. El aumento de la esperanza de vida a partir de la jubilación, combinado con el efecto de la llegada a dicha edad de generaciones más pobladas (que ahora vamos a empezar a ver en España, pero que en otros países ya ha llegado) ha puesto en entredicho la sostenibilidad de los sistemas de pensiones tal y como estaban conceptuados. Los países llevan ya años con reformas de sus sistemas previsionales que, de una forma u otra, han tenido que ver con la modificación de la edad de jubilación (teniendo en cuenta además los desfases que en los diferentes países se han venido produciendo entre las edades legales y las edades reales de jubilación).

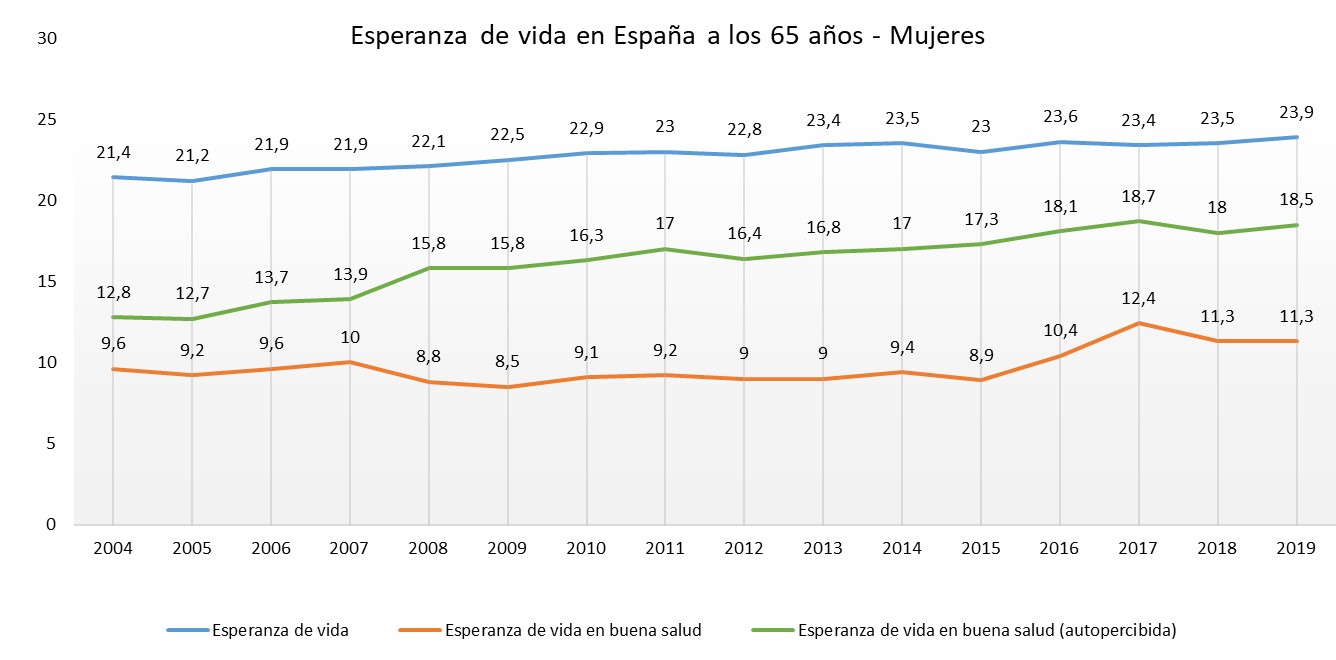

La figura 2 nos permite visualizar cuáles están siendo los movimientos en las edades legales de jubilación en los diferentes países, movimientos fundamentados en diferentes sistemas de cálculo en los que la inclusión de la esperanza de vida, la ratio esperada entre cotizantes y pensionistas -tasa de dependencia-, la búsqueda de determinadas tasas de sustitución -peso de la pensión inicial respecto al último salario[2] (constantes o no en el tiempo), o la inclusión de determinados supuestos para los coeficientes a aplicar sobre las bases reguladoras han sido determinantes, en algunos casos incluso mediante el diseño de sistemas de indexación automáticos (Ayuso et al., 2021a, 2021b).

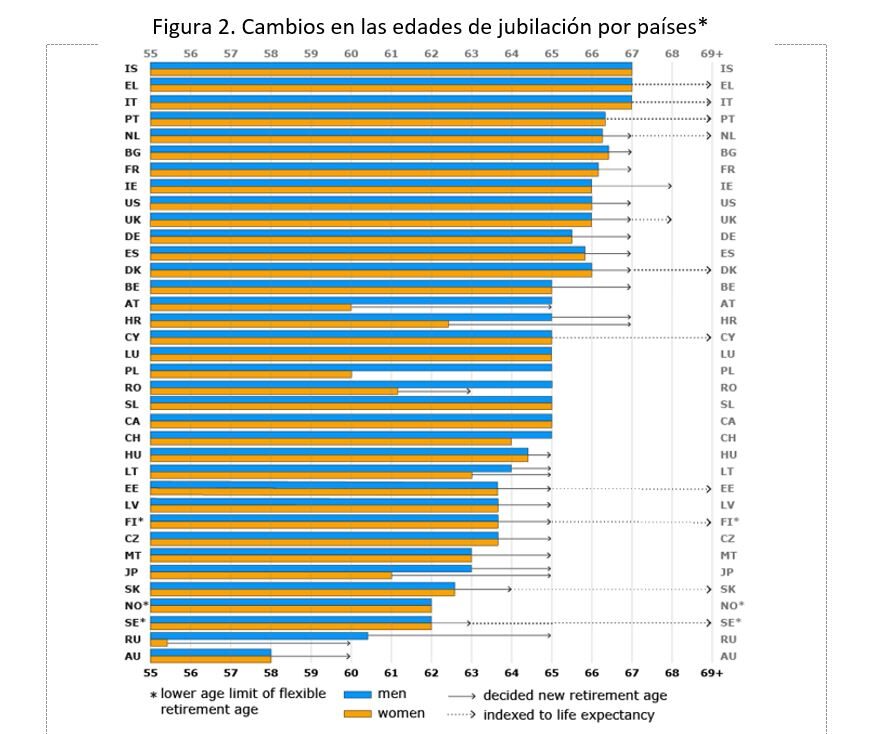

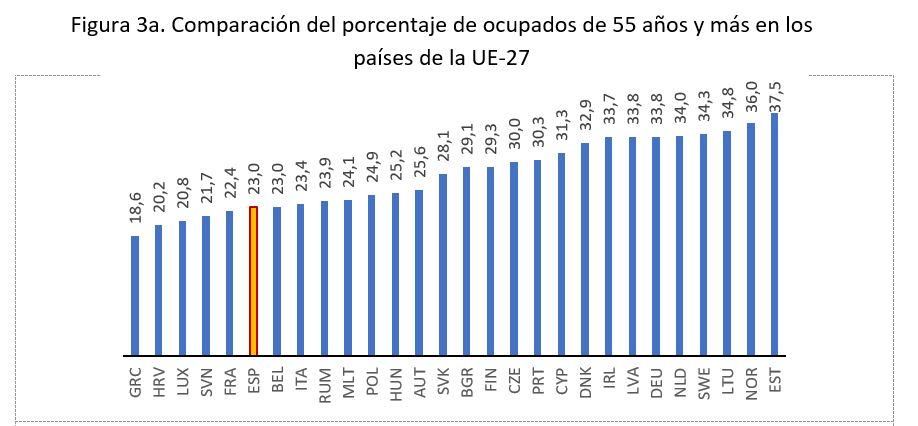

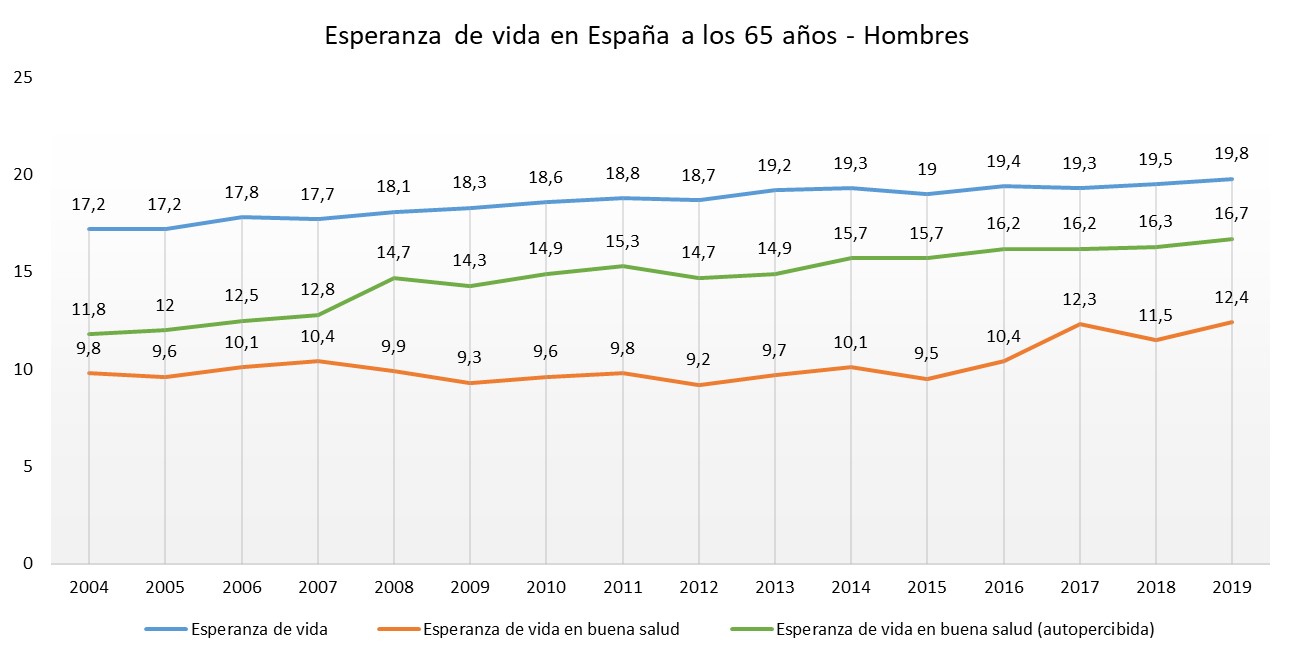

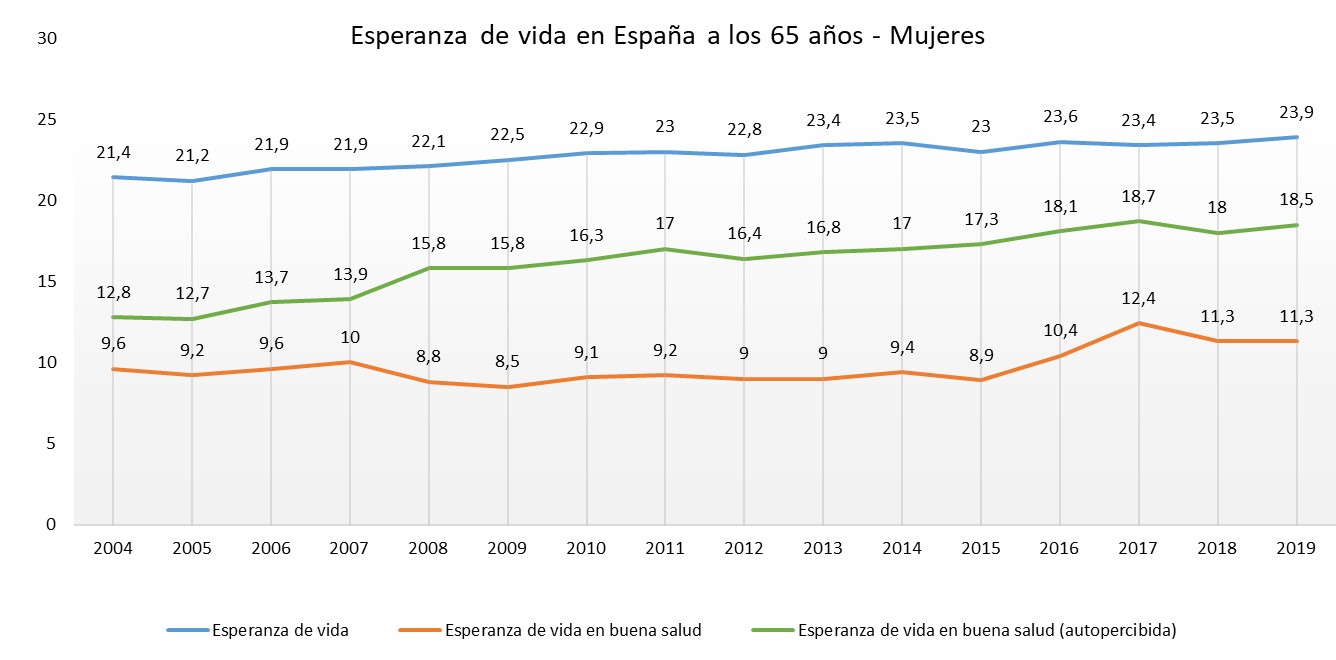

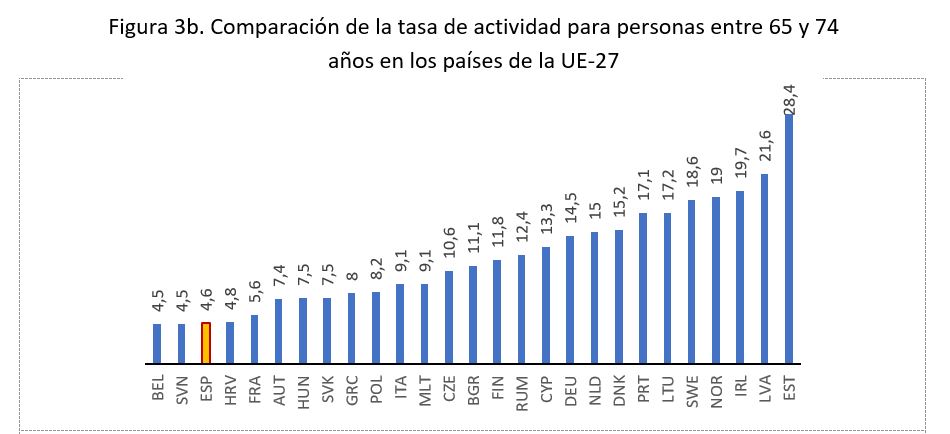

Nuestro objetivo en esta nota no es tanto analizar los diferentes métodos de ajuste de la edad de jubilación (Bravo et al., 2021) como centrarnos en una propuesta concreta. Aquella dirigida al planteamiento de una edad de jubilación flexible, es decir, no fundamentada en la selección de una edad concreta de jubilación, sino en la fijación de una edad mínima (normalmente acompañada de un máximo) a partir de la cual la persona puede decidir jubilarse. Lo hacemos tomando como base las diferencias que, en términos de ocupación de población mayor de 55 años, y de tasa de actividad entre los 65 y 74 años, encontramos en diferentes países de nuestro entorno, considerando ambos indicadores relevantes de envejecimiento activo. Las figuras 3a y 3b nos permiten establecer comparaciones entre España y el resto de los países de la Unión Europea.

Fuente: Elaboración propia en base a Eurostat (2021)

Fuente: Elaboración propia en base a Eurostat (2021)

Como observamos en las figuras 3a y 3b España se encuentra entre los países con tasas de ocupación más bajas para la población de 55 o más años, situación que se acentúa a partir de los 65 años, donde claramente ocupamos los niveles más bajos de tasas de actividad en población mayor, inferiores al 5%, solamente acompañada de países como Eslovenia o Bélgica con porcentajes similares. Países como Suecia, Noruega o Finlandia, donde dichas tasas son notablemente superiores, han optado, como vemos en la Figura 2, por fijar un límite inferior a sus edades legales de jubilación y a partir de esa edad dejar flexibilidad para que las personas puedan jubilarse, más allá de señalar una edad legal concreta. Nótese que además, en estos países, los porcentajes de ocupados en población joven son también claramente superiores que en España (Figura 4). Veamos a continuación en que consiste la flexibilización de la edad de jubilación en estos países.

Fuente: Elaboración propia en base a Eurostat (2021)

3. EDAD DE JUBILACIÓN FLEXIBLE EN UN SISTEMA DE REPARTO DE CONTRIBUCIÓN DEFINIDA: EL CASO DE SUECIA

Comencemos por Suecia, por ser uno de los modelos habitualmente puesto de referencia en cuanto a sistema de pensiones, basado en un sistema de reparto de contribución definida. Un sistema que permite la flexibilidad en el acceso a la jubilación de forma más sencilla que un sistema de reparto como el nuestro de beneficio definido. En un sistema de contribución definida (DC) la pensión que recibe el individuo depende de las aportaciones que ha realizado a lo largo de su vida laboral, pero también de los retornos financieros recibidos en relación a dichas aportaciones y a la esperanza de vida en el momento de la jubilación. El individuo tiene su propia cuenta sin que se descuide la necesaria garantía de una pensión básica (mínima) accesible a toda la población (que ha de estar garantizada en todo estado de bienestar). La mayor asociación entre contribuciones y prestaciones hacen que el individuo participe de forma más decidida en la toma de decisiones relacionadas con su vida laboral, tanto en la selección de trabajo formal como en la selección de la edad de jubilación. Es un sistema que incorpora los tres pilares que nos marca la convención de Lovaina, en el sentido de aunar al pilar I de pensiones básicas y garantizadas por el Estado, el pilar II de pensiones ocupacionales o de empleo y el pilar III de pensiones voluntarias. El sistema además se vigila de forma sistemática para rediseñarlo ante posibles desajustes del mercado laboral y de la esperanza de vida.

El sistema sueco no está libre de riesgos. Por ejemplo, el riesgo financiero le toca de primera mano, sobre todo por el papel que juega la tasa de interés nocional aplicada a las contribuciones del trabajador, pero soporta mejor el riesgo demográfico, en el sentido de que no se ve tan expuesto como ocurre en España a los desequilibrios que anualmente puedan producirse entre ingresos y gastos del sistema como consecuencia del aumento de la longevidad y del número de pensiones. Al fin y al cabo, el sistema sueco implementa en cierto modo un criterio similar al que vemos a nivel microeconómico en el sector asegurador cuando diseñamos rentas para la jubilación, en las que tenemos en cuenta las probabilidades de supervivencia (esperanza de vida) y las primas satisfechas por la persona para calcular la pensión complementaria que podrá recibir de forma sistemática a partir de su retiro. Las contribuciones del trabajador a su cuenta individual generan un monto de capital que debidamente relacionado con su esperanza de vida en el momento de la jubilación (trabajando por tanto por cohortes) proporcionan la pensión a cobrar, siguiendo criterios pseudoactuariales.

Como explica Robert Holzmann (2017) un sistema de contribución definida nocional como el sueco es un sistema en el que los trabajadores reciben una tasa interna de rentabilidad coherente con la sostenibilidad financiera del sistema y en su jubilación reciben una pensión coherente con la esperanza de vida de la cohorte a la que pertenecen. De forma prácticamente intrínseca estos sistemas generan un incentivo en la persona a mantenerse en el mercado laboral a medida que aumenta la esperanza de vida de su cohorte. Facilitan además la implementación de edades de jubilación flexibles desde una edad mínima, a partir de la cual la persona puede libremente decidir salir del mercado laboral si considera suficiente la pensión que le corresponde, o permanecer en el mismo en caso contrario.

Una caracterización similar al sistema sueco se observa en otros países como Noruega, aunque a diferencia de Suecia, donde existe un mecanismo de ajuste automático de los desequilibrios entre aportaciones y prestaciones (Barr y Diamond, 2011), en Noruega juega un papel muy importante el apoyo que a la sostenibilidad del sistema de pensiones aporta el fondo soberano noruego de patrimonio nacional.

4. EDAD DE JUBILACIÓN FLEXIBLE EN UN SISTEMA DE REPARTO DE BENEFICIO DEFINIDO: EL CASO DE FINLANDIA

En Finlandia, a diferencia de Suecia, el sistema de pensiones sigue un esquema de reparto de beneficio definido. Al igual que en España, se persigue un efecto redistributivo entre la población trabajadora y la población pensionista, en el sentido de que las cotizaciones recaudadas anualmente se destinan al pago de las pensiones en vigor. Sin embargo, a diferencia de lo que ocurre en España, Finlandia ha optado por una indexación automática de la edad de jubilación a la esperanza de vida, lo que dota al sistema de flexibilidad en la edad en las que las personas pueden/desean retirarse. Para cada cohorte o generación se calcula una edad de jubilación objetivo que permite compensar el efecto reductor que tiene el factor de sostenibilidad en la pensión inicial.

Finlandia fue el primer país en introducir un factor de sostenibilidad en 2005[3] como parte de un extenso conjunto de reformas, entre las que se encuentra la flexibilización de la edad de jubilación. De esta forma, las personas pueden elegir retirarse total o parcialmente a cualquier edad que esté por encima de la edad señalada como mínima (que actualmente, desde 2017, sigue un aumento gradual hasta alcanzar los 65 años en 2027). A modo de ejemplo, la edad de jubilación en 2020 para los nacidos en 1958 es de 64 años, y el coeficiente de sostenibilidad aplicado a las personas que se jubilan a esa edad es igual a 0,95404, es decir, una reducción aproximada del 5% en su pensión inicial. No obstante, la legislación finlandesa permite que el trabajador opte por alargar su vida laboral para evitar esa reducción de pensión y calcula la nueva edad de jubilación que ayuda a compensar esa caída. Y esto lo hace para cada generación, recogiendo los cambios en longevidad que se producen por cohortes. En el ejemplo analizado, los trabajadores pertenecientes a la generación del 58 que no quieren verse afectados por el factor de sostenibilidad han de alargar su vida laboral en 13 meses. De esta forma un trabajador de esta cohorte tiene dos posibilidades a la hora de jubilarse con la pensión total: hacerlo a los 64 años con un coeficiente reductor del 5%, o alargar su vida laboral aproximadamente un año y disponer del total de pensión sin reducción. Se motiva, por tanto, la permanencia en el mercado laboral, con una flexibilización de la edad indexada a la evolución de la esperanza de vida.

Finlandia permite desde 2017 la jubilación parcial para las personas nacidas en 1949 o más adelante que hayan alcanzado la edad de acceso a la prestación, determinada siempre, como hemos comentado, en función del año de nacimiento. La cuantía de la pensión parcial de jubilación es del 25% o el 50% (según elija la persona) de la pensión calculada en el momento de la jubilación, y los beneficiarios pueden seguir trabajando si así lo desean.

5. A MODO DE CONCLUSIÓN

La flexibilización de la edad de jubilación se postula como una estrategia para incentivar la permanencia de las personas en el mercado laboral, eliminando la obligatoriedad de retirarse a una edad preestablecida (salvo por la fijación de una edad mínima) y permitiendo al individuo seleccionar el momento en que desea jubilarse en base a sus preferencias. En el caso de países como Suecia, con sistemas de contribución definida, el mecanismo es más fácil de implementar dado que cada persona puede decidir el momento en que se jubila teniendo en cuenta la acumulación de capital en su cuenta nocional y la estimación de su esperanza de vida. Permanecer en el mercado laboral le permitirá aumentar dicha acumulación a la vez que reduce el número esperado de años de vida en jubilación lo que, a priori, resulta en una mayor renta por pensión. En el caso de Finlandia, como en cualquier otro sistema de beneficio definido, las dificultades para evitar ineficiencias e inequidades en las pensiones son mayores, pero sirve como ejemplo de país en el que la flexibilización de la edad de jubilación permite contrarrestar el efecto adverso de reducción de pensión inicial que produce el factor de sostenibilidad, incentivando la permanencia en el mercado laboral (Bravo y Ayuso, 2021).

[1] decade-proposal-final-apr2020-en.pdf (who.int)

[2] A veces calculada como la ratio entre la pensión media respecto al salario medio.

[3] El factor es similar al introducido en España en la reforma de 2013, aunque en su definición introducen una tasa de descuento del 2%.

REFERENCIAS

- Ayuso, M., Bravo, J. M., Holzmann, R., Palmer, E. (2021a). Automatic indexation of the pension age to life expectancy: When policy design matters. Risks, 9, 96 https://doi.org/10.3390/risks9050096.

- Ayuso, M., Bravo, J. M., Palmer, E. (2021b). Edad de jubilación y vinculación a la esperanza de vida: corrigiendo el gap en las estimaciones. Instituto BBVA de Pensiones, Working Paper nº33/2020.

- Barr, N., Diamond, P. (2011). Improving Sweden’s automatic pension adjustment mechanism. Issue Brief Number 11-2, enero 2011, Chestnut Hill, MA: Center for Retirement at Boston College, http://crr.bc.edu/wpcontent/uploads/2011/01/IB_11-2-508.pdf

- Bravo, J. M., Ayuso, M. (2021). Linking pensions to life expectancy: Tackling model risk through Bayesian Model Averaging. Submitted (versión preliminar presentada en WorldCIST’21, 9th World Conference on Information Systems and Technologies, Azores, Portugal, 30 de marzo, 2 de abril de 2021).

- Bravo, J. M., Ayuso, M., Holzmann, R., Palmer, E. (2021). Addressing the life expectancy gap in pension policy. Insurance: Mathematics and Economics, 99, 200-221.

- Finnish Centre for Pensions (2019). The life expectancy coefficient for 2020 according to the employees Pensions Act. Memo.

- Holzmann, R. (2017). El ABC de los sistemas de contribución definida no financiera. Instituto BBVA de Pensiones, Working Paper nº21/2017.

- WHO (2020). Decade of Healthy Ageing, 2020-2030. World Health Organization.